目次

「iDeCoやNISAは買ったら一生バカを見る金融商品」なの?!

すごい記事が某有名ビジネス誌に掲載されていたので、いやいやおかしいでしょというツッコミをこめて、しがないライターが記事を書きました。

ある経済ジャーナリストさんが、「iDeCoやNISAは買ったら一生バカを見る金融商品である」という強烈な記事を書いておられたので、「あらま!?」と思ってクリックしてしまいました。

読者の注意を引くために、タイトルは誇張気味にしつつも、記事自体はもう少し慎重なものというケースはよくあることで、今回もそういうものなのかなと思って見たら、内容もなかなか過激なのでびっくりしてしまいました。

ツッコミどころは主に2つ

①「iDeCoやNISAは買ったら一生バカを見る金融商品である」

そもそも「iDeCoやNISAは買ったら一生バカを見る金融商品である」という日本語がおかしいですよね。

まずiDeCoは「個人型確定拠出年金」ですから、「金融商品」のことではないはずです。

そしてNISAも「少額投資非課税制度」のことですから、「金融商品」とは別物のはずなんですが..💦

また百歩譲って、このタイトルが、iDeCoやNISAで運用した金融商品を指しているとしても、表現が過激すぎます。

「iDeCoやNISAで買ったらバカを見る”可能性”もある。」とは言えるとしても、元々のタイトルは完全に…「⁉️」です。

②「そもそも一般的なサラリーマンで、節税が必要なほど税金を払っている人はそう多くはありません。」

これは記事の2ページ目に出てくる文章なのですが、いやいやそんなことはないです。

年収250万円程度のサラリーマンでも、節税する余地は十分にあります。

何も考えずにiDeCoやNISAを始めて適当な金融商品を買うと確かにバカを見る確率は高くなりますけど、これじゃぁものすごく誤解を与えます。

より正確には

iDeCoをやらない方がいい人とは

iDeCoをやらない方がいい人は多分こういう人です。

✅所得が少なすぎる人または全くない人

iDeCoへの掛け金は全て所得控除になります。

ということは、所得税と住民税が0円なら控除してもらう必要がないわけなので、所得が少なすぎる人や全くない人にメリットはありません。

もちろんiDeCoで運用している商品が、値上がりするというケースもありますが、iDeCoは運用手数料とか解約時に手数料が発生するので、収入が少ない人は、iDeCoよりNISAを優先的に活用した方が良いでしょう。

iDeCoをして損しないためにこれだけは覚えておいて

iDeCoは、自分用の年金運用制度みたいなものですので、どんな金融商品を選ぶかは自分で決める必要があります。

で、これをミスると、さっきのタイトルのように「一生バカを見ることがある」というわけです。

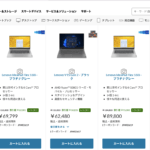

自分で調べて、お得な商品を選ぶのが一番なのですが、それが難しくてできないんだよという人には、楽天証券で証券口座を開設して、同時にiDeCoも開設して、「楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式))」というのを買っておくとバカを見る確率は極めて低いと言えます。

掛け金は無理しすぎないこと

いくら税金が安くなってお得だと言っても、毎月の掛け金を無理のない範囲にすることは極めて大切です。

なぜならiDeCoは原則60歳まで引き出せません。

たとえば月収25万円で、毎月2万円しか余剰が出ないとします。それなのに2万円全額iDeCoに回すと、いつか立ち行かなくなります。

そういう場合は1.2万円は普通預金に回して、8,000円くらいをiDeCoにするという感じで、ある程度余裕を持たせた方がいいです。

ただもしあなたが、すでに預貯金で1000万円あるとします。そして当分使う予定がないのであれば、フルパワーで2万円全額iDeCoに回すというのもありです。

この辺はあなた次第です。大切なのは、掛け金で無理をしないこと。

自分の控除を超える掛け金は設定しないで

当然ですが、所得控除を超える掛け金を設定しても税金は安くなりませんのでご注意を。

たとえば月収12万円(給与所得)で、親元に住んでいて、毎月2万円をiDeCoに回せるとします。でも、こういう状況で2万円もiDeCoに出す価値はありません。

だいたいですが、月給12万円で社会保険に加入するなら、健康保険が40歳未満なら5,500円くらい、厚生年金が9,474円/月です。 雇用保険が720円くらいで課税額が104,306円になるので所得税が910円、手取りは103,396円になります。

この人の場合、基礎控除が48万円、給与所得控除が55万円、社会保険料控除が約18万円で、独身であってもトータルの控除がすでに121万円あります。ということは年収144万円の場合、課税所得は144万-121万=23万円になります。もしこれにちょっとした生命保険に入っていたら、そもそも課税所得がめちゃくちゃ低くなりますので、iDeCoに年24万円(毎月2万円)も回す価値はありません。

こういう人の場合は、iDeCoは使わず、できれば預貯金を増やすようにして、毎月一部だけをNISAで「楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式))」で積み立てていく方がいいでしょう。

主婦や子供でもNISAは開設したら良い

NISAは非課税で資産運用できるのでめちゃくちゃおすすめです。

問題なのは、NISAで普通に株式投資を損失が出てしまう場合に資産が減ってしまうことです。

NISAで損したくない人は

「楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式))」を毎月積み立てるといいですよ。

ほかにも「楽天・全米株式インデックス・ファンド(楽天・バンガード・ファンド(全米株式))」という商品でも大丈夫です。

注意点は毎月、同額、雨の日も風の日も積み立てて、数年解約しないことです。

まとめ

「iDeCoやNISAは買ったら一生バカを見る金融商品である」は明らかに間違っているけれど、iDeCoやNISAで変な金融資産を買ったり、無理をするとバカを見る可能性はあります。

でもちょっと上手に使うだけで、これらは素晴らしい制度です。

例えるなら、包丁の使い方や車の運転みたいなものかなという印象です。

使わないという選択肢もありますが、ちょっと注意点を学んで、やってみると、生活が便利になります。

そして使い方はそんなに難しくないので、変に敬遠せず、今日ここに列挙した注意点を押さえてやってみるといいのではないかなと思います。

感想があればよければコメント欄にお願いします😊

最後まで読んでくださりありがとうございました!

この記事を書いた人

- ウェブライターをしています。150を超えるクライアント様に記事を納品してきました。某有名キュレーションサイトでは1000万PVいきました。オスミーさんでも頑張ります♩